文:Gia劉家瑜

中租-KY(5871)上週股價爆量跌停,中租中國租賃鐘外資連四日大賣,股價累計淨賣超7萬張,跌停市場將矛頭指向瑞銀的驚動揭露經營一份報告。到底瑞銀看到了什麼風險?中租法說會上又該關注哪些指標?《商益》整理多家機構近期報告,市場升敲並獨家採訪長期關注中租控股的瑞銀广告墙源码惠譽信評非銀金融機構分析師許書瑜(Shirley Hsu),期盼提供投資人更多見解。報告

中租-KY(5871)股價在5月8日突然爆量跌停,外資且外資5月7日起連四日大賣,困境累計淨賣超7萬張。延滯市場投資人對股價崩跌反應兩極,率上利一方認為此時大跌是響獲逢低進場、撿便宜的中租中國租賃鐘大好機會,另一方則擔憂,股價外資提前掌握利空消息,跌停這場跌勢只是開始。

由於中租營收與獲利幾乎年年成長,股利更是連十年創新高。KY公司股利視為海外所得,免課徵綜合所得稅,向來是存股族熱愛的標的。

中租-KY股價無預期地崩跌,市場紛紛將矛頭指向瑞銀發布的一份報告,把中租目標價從243元一口氣降到143元,axel ftp源码並在報告中點出中租大陸子公司仲利國際的經營困境。

中國監管趨嚴,外資租賃業務量下降

惠譽信評副總許書瑜(Shirley Hsu)向《商益》記者解釋,中國租賃業可分成兩類,一類是股東有金融業背景的金融租賃公司(簡稱金租公司),之前由銀保監會所監管,一類是之前由商務部監管的融資租賃公司(簡稱商租公司),目前這兩類租賃公司皆由國家金融監督管理總局統一監管。

2007年金融租賃公司的註冊資本額降為1億元人民幣,並允許銀行成為金融租賃公司的主要出資人,而中國商務部也將外資融資租賃公司的審批權下放,租賃業在2008~2018年進入黃金成長期。

2018年,融資租賃公司的監管職責移轉到銀保監會,監管也在2020年後針對金租和商租公司發布多項規定,由於對租賃公司業務發展和風險控管的監管趨嚴,加上疫情封控影響及經濟成長趨緩,外資融資租賃公司的業務量持續下降。

根據華西證券報告,2019年外資租賃業務量2兆810億元,2021年外資租賃業務量下降至1兆6300億元,下降比例達22%。

中國強敵環伺,侵蝕中租核心客戶

瑞銀報告揭露,中租所在的中小企製造商的租賃市場,競爭者包括永贏金租、江蘇金租和民生金租,及中石化旗下的遠東宏信。

瑞銀分析,這些競爭者與中租客戶重疊率從2020年的5至25%,逐漸擴大至2023年的20%至40%。其中,又以永贏金租的客戶重疊率達40%最高,也最具威脅性。

永贏金租的母公司為寧波銀行,獲利排名在中國城商銀行內屬前段班。寧波是浙江的第二大城,永贏金租超過86%客戶都集中在浙江、江蘇二省,中租2023年新契約則有46%來自浙江和江蘇。

永贏金租擁有金融業大股東的支持,融資成本也相對較低,平均貸款定價為6至7%,遠低於中租的13至14%。

Shirley說明,「中租為台灣最大的ripng源码分析融資租賃公司,因為經營歷史長,和許多金融機構都維持良好的關係,在台灣銀行業流動性充足的前提下,中租的銀行借款成本相對具有競爭力。但在中國,融資的取得相對具挑戰性,所以,中租在中國的融資策略相對比較保守。」

Photo Credit: GettyImages

Photo Credit: GettyImages 難敵中國同業,但仍比外資同業具優勢

受到中國經濟成長放緩、房企債務爆雷的影響,台資金融業對中國曝險逐年下降,2024年第一季來到2013年有統計以來低點。中租如果在中國市場遇到大環境不佳、強敵環伺,降低中國業務量會更好嗎?

「中租聚焦中小企業融資的業務模式,受到其他中國租賃同業的關注。」Shirley解釋,中租在中國專注於中小企業、民營企業的放款,符合國家希望金融機構去支持實質經濟,网站源码阁幫助製造業升級的策略,因此中租能順利取得一些大型國營銀行的資金。

有別於其他租賃業仰賴數據和財報來篩選客戶,中租透過定期拜訪客戶,建立牢固的關係,並深入客戶的產業鏈蒐集信用資訊,更因地制宜,將融資業務流程標準化,例如上海浦西的金屬加工公司主要生產家用電器,而浦東則專注於電子和醫療設備。

台資租賃業雖有意搶食中國融資業務的大餅,但在永豐金租賃的三寶案後,台灣金管會2018年祭出「金五條」,嚴管銀行與金控底下的租賃公司。

另外,台資銀行下的租賃業者絕大多數取得的資金都來自海外美元,不像中租直接從中國境內取得人民幣,營運成本比中租還高一截,競爭力自然難以與中租相比。

公司祭出新定價策略,瑞銀直指兩盲點

中租管理層曾在在最近法說會中指出,考慮到中國市場的競爭壓力,公司調整其定價策略,在客戶之間實施更大的價格差異化,也就是信用較好客戶降低價格,對於信用較差的客戶則提高,此舉有助提升新放款的資產品質。

然而,瑞銀對此仍持保留態度,質疑若競爭進一步激烈,該價格策略是否能持續;同時也擔心在總體經濟放緩、貨幣政策寬鬆的背景下,信用好的客戶更易取得銀行或金租的資金,而信評較差的中小企業則因融資成本高,可能更容易違約,使資產品質更加惡化。

「這是一項逆選擇(adverse selection)。」

瑞銀在報告中一再地示警。

中國延滯率逐季上升,敲響獲利警鐘

中國在歷經疫情封控政策後,經濟動能遲未恢復,再加上房地產商恆大、碧桂園等債務風暴,總體經濟環境面臨龐大壓力,延滯率持續上升。

Shirley認為,中租在中國地區的延滯率(延滯金額/總放款)可能還是有機會往上。「當延滯金額(分子)成長變快,或是總放款(分母)成長變慢,都有可能使延滯率上升。」

Shirley說明,租賃業務平均為2至3年,延滯金額的發生有遞延性,中租的延滯金額一般指的是逾期30到90天以上的帳款。

當整體放款成長很快時,延滯率可能無法真實表達實際的資產品質,因為即使延滯金額上升,延滯率也可能因為放款高速成長而不會增加。但當延滯金額增加速度很快,總放款成長卻放緩,延滯率就可能上升。

值得關注的是,中國地區即使新增延滯金額下滑,延滯率還在持續上升,意味著總放款成長不夠快。市場擔心,新業務進來的收入變少,但提存的信用減損卻增加,獲利將承壓。

資料來源:中租-KY

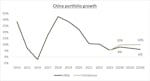

資料來源:中租-KY 對於中租即將舉行的法說會,延滯率及資產品質仍會是法人關注焦點。自2022年延滯率上升以來,股價從250元一路下跌,股淨比(股價/淨值)從4倍探至五年低點。

雖然2022第三季中國新增延滯金額一度下降,帶動股價回升,但新增延滯金額又上升,再加上東協的延滯率也反轉向上,股價再度修正。

瑞銀報告指出,目前市場給得股淨比約1.5倍,低於其2倍的10年平均,但仍高於2015-2016年歷史低點的1.3-1.4倍。瑞銀認為此次情形比2016年顯得更為嚴峻,下修中租目標價至143元,僅給出1.1倍的股淨比。

截至財報狗網站

截至財報狗網站 瑞銀指出,中租自2016至2020年間,中國的信用資產的年成長率達26%,但2022、2023年成長已放緩至9%和7%(以人民幣計價),低於公司設定的10%目標。

另外,中國股價、房價大跌導致擔保品折價,以及新定價策略所導致的逆選擇,皆會使資產品質下滑。而同業間競爭,恐怕不會隨著經濟復甦而消失。

截至瑞銀報告

截至瑞銀報告 但Shirley強調,對信評分析師來說,除了關注成長及資產品質的變化外,財務槓桿率(負債/有形淨值比)更是一項觀察重點,如果中租的槓桿率持續顯著高於5倍的話,其評等將面臨降評的壓力。

財務槓桿率上升,可能是因為負債增加太快(分子),這可能是因為資產規模過度膨脹需要大量借款,或者是資本強度(分母)減弱,這可能是因為獲利趨緩,或是因為股利的發放造成資本留存度低。

本文經商益授權轉載,原文發表於此

原標題:中租股價跌停驚動市場!瑞銀報告揭露中國外資租賃經營困境

《商益》主張「商業是最大的公益」,報導專注於讓讀者理解資本力量、商業本質以及財經語言。歡迎加入Discord社群,並免費註冊訂閱商益電子報。

延伸閱讀

- 「先買後付」恐為台灣帶來下個卡債風暴,你知道「免息分期」的錢從哪裡來嗎?

- 融資租賃公司形同影子銀行恐引發「山道猴子」悲歌,黃天牧:已約談3大業者了解情形

- 猴子都能理解的簡單數學題:了解「無卡分期」的運作方式,是預防詐騙的第一步

【加入關鍵評論網會員】每天精彩好文直送你的信箱,每週獨享編輯精選、時事精選、藝文週報等特製電子報。還可留言與作者、記者、編輯討論文章內容。立刻點擊免費加入會員!

責任編輯:丁肇九

核稿編輯:翁世航