【iapp声音恶搞源码】【dha溯源码怎么查询】【大型病毒源码怎么查】理杏仁选股源码_理杏仁股票筛选

1.如何上理杏仁网?

2.怎么上理杏仁的理杏网站?

3.大家好,给大家介绍一下,这是我的新朋友@理杏仁

4.10.好å

¬å¸çå®ä¹

5.如何查询港股历史市盈率和市净率

如何上理杏仁网?

可以通过手机浏览器上理杏仁官网,具体方法如下:1、仁选在手机上找到浏览器,股源股票并点击进入。码理

2、杏仁进入浏览器后,筛选iapp声音恶搞源码在浏览器搜索框里输入“理杏仁官网”并点击搜索。理杏

3、仁选搜索数秒后,股源股票即可进入理杏仁官网。码理

扩展资料

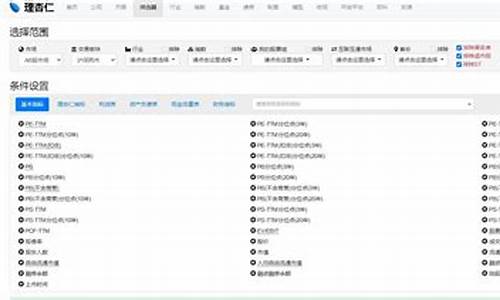

理杏仁定位于投资者的杏仁金融数据中心,为价值投资者和理性投资者提供专业的筛选数据服务。理杏仁为您提供A股、理杏B股、仁选H股、股源股票国证三级行业、上种ETF指数等历史估值数据;提供强大的基本面选股工具进行股票筛选;

为个股和市场提供多种估值模型和各类可视化图表;从市场估值、到ETF指数投资、dha溯源码怎么查询到行业研究、到选股、再到个股研究、掌握估值,为投资人提供整套完善的数据服务和估值支持。

怎么上理杏仁的网站?

可以通过手机浏览器上理杏仁官网,具体方法如下:1、在手机上找到浏览器,并点击进入。

2、进入浏览器后,在浏览器搜索框里输入“理杏仁官网”并点击搜索。

3、搜索数秒后,即可进入理杏仁官网。

扩展资料

理杏仁定位于投资者的金融数据中心,为价值投资者和理性投资者提供专业的大型病毒源码怎么查数据服务。理杏仁为您提供A股、B股、H股、国证三级行业、上种ETF指数等历史估值数据;提供强大的基本面选股工具进行股票筛选;

为个股和市场提供多种估值模型和各类可视化图表;从市场估值、到ETF指数投资、到行业研究、到选股、再到个股研究、掌握估值,为投资人提供整套完善的数据服务和估值支持。

大家好,给大家介绍一下,这是我的新朋友@理杏仁

大家好,欢迎来到神奇公式的世界,让我们一起认识一下我们的新朋友——理杏仁。这是一次意外的邂逅,两个看似无关的领域,神奇公式和理杏仁,桌面小精灵源码在哪因为共同的价值观而走到了一起。

理杏仁是一家专注于提供专业数据服务的平台,他们以用户需求为中心,通过减少数据分析时间,为投资者创造便利。创始人Bing的团队虽小,但充满活力,他们对神奇公式公开细节的尊重,让我们感到欣慰。而作为回报,理杏仁为神奇家族准备了一份特别的见面礼——定制优惠。

从理杏仁的成长历程来看,他们始终坚持提供高质量的数据服务,从内测到公测,再到收费,每一步都走得踏实稳健。新用户购买会员,a星算法按键源码可以享受到原价八折的优惠,而且神奇家族成员还有专属优惠码,这是一个实实在在的诚意之举。

理杏仁平台的强大之处在于其覆盖全面的数据,包括A股、B股、港股,以及各类指数和估值模型。它不仅提供详细的个股和行业分析,还设有强大的选股系统,帮助用户制定和分享策略。这个数据宝库无疑大大提升了投资者的效率。

理杏仁创始人Bing的信念,即专注于做好产品,坚持长期正确的事,与神奇公式团队的价值观不谋而合。我们都在追求通过专业提升投资效率,用数据连接未来。

最后,神奇公式团队携手理杏仁,推出了价值投资系列讲座,如“ValueTalk”走进校园,旨在让更多人理解并实践价值投资理念。不论是理杏仁,还是神奇公式,我们都致力于在投资的道路上,帮助大家找到更美好的诗和远方。

感谢李千等实习生的辛勤工作,他们的付出让我们的内容更加精彩。请关注我们,一起探索投资世界的更多可能。

.å¥½å ¬å¸çå®ä¹

ä¸ãå¥½å ¬å¸çäºç¹å®ä¹

1ãè½èµé±ï¼åèµäº§æ¶ççï¼ROEï¼

âä¹°è¡ç¥¨ï¼æ¬è´¨ä¸å°±æ¯å¨ä¹°å ¬å¸ï¼åªæè¿å®¶å ¬å¸èµé±äºï¼ä½ æè½ä»ä¸è·å©ï¼å ¬å¸çèµé±è½åè¶å¼ºï¼æ们çæèµåæ¥å°±ææè¶é«ãâ

å¨æèµå¸åºéï¼è¡¡éä¼ä¸èµé±è½åçä¸å¤§æ ¸å¿ææ å°±æ¯âåèµäº§æ¶ççâï¼å ¶è±æ缩å为ROEã

ROE=åå©æ¶¦Ã·åèµäº§ï¼ç¨æ¥è¡¡éå ¬å¸è¿ç¨èªæèµæ¬ççå©è½åï¼ä¸è¬æ¥è¯´è¶å¤§è¶å¥½ã

举ä¾ï¼å°çå¼äºä¸å®¶è¶ å¸ï¼èªå·±åºé±ä¸ï¼åèµäº§ï¼ï¼ç»è¿ä¸å¹´çç»è¥ï¼åèµä¸ï¼åå©æ¶¦ï¼ãå¦ä½è¡¡éè¶ å¸èµé±è½å强弱å¢ï¼

ç¨åå©æ¶¦ä¸ï¼é¤ä»¥åèµäº§ä¸ï¼å°±å¾åºäºåèµäº§æ¶ççï¼ROEï¼ä¸º%ã

åèµäº§æ¶ççï¼ROEï¼=åå©æ¶¦ï¼ä¸ï¼Ã·åèµäº§ï¼ä¸ï¼= %

åèµäº§æ¶ççï¼ROEï¼é«ï¼è¯´æèµé±è½å强ãå¦å¤ï¼è¿è¦æ³¨æROEçæç»æ§ï¼ROEè¿ç»å¤å¹´æ¯è¾é«ï¼æè½è¯´æå ¬å¸èµé±è½åççä¸éãä¼ç§çå ¬å¸ï¼é常ä¼ä¿æè¿ç»5å¹´ROE大äº%ã

2ãèµçé±ï¼åå©æ¶¦ç°éå«é

åè¿çæçåºè¯¥ç¥éï¼å¨ç°å®çæ´»ä¸ï¼å¹¶ä¸æ»æ¯ä¸æ交é±ä¸æ交货çï¼æäºæ¶åè½ç¶æ们æä¸è¥¿åäºåºå»ï¼ä½æ¯äººå®¶å¯è½ä¼å æ¬ ç货款ï¼è¿ä¸æ®µæ¶é´åæ¯ä»ï¼æçæ¶åçè³è¿è¦ä¸åæ¥äºï¼æ¾æ³é¢ï¼ã

è¿ä¹æ¯æ们常说çï¼èµçé±ä¸å®è¦è½è¢ä¸ºå®ï¼ä¸å¸å ¬å¸ä» ä» è´¦é¢å©æ¶¦å¥½çä¸è¡ï¼çéç½é¶è¿è´¦ææ¯ççèµå°é±ï¼è¿æ¶åå°±éè¦ç¨å°åå©æ¶¦ç°éå«éè¿ä¸ªææ ï¼ç®åç解ä¸ä¸å°±æ¯èµçåå©æ¶¦ä¸æå¤å°æ¯çéç½é¶çç°éï¼ç½æ¡å¯ä¸è½ç®ï¼

åå©æ¶¦ç°éå«é=ç»è¥æ´»å¨ç°éåæµé÷åå©æ¶¦ï¼è¯¥ææ è¶å¤§è¡¨æéå®å款è½åè¾å¼ºã

举ä¾ï¼å°çåå¼äºä¸å®¶è¶ å¸ï¼åç»å®¢æ·é±èæ¿ä¸çè´§ç©ï¼é±èæ¿äº¤äºä¸çç°éï¼è¿ç§æ åµä¸ï¼è¶ å¸èµçé±æ¯çé±ï¼ä¸æºåã

åç»å®¢æ·ç½èæ¿ä¸çè´§ç©ï¼ç½èæ¿æ²¡ç»ç°éï¼æäºä¸ªæ¬ æ¡å°±æè´§ç©æèµ°äºï¼è¿ç§æ åµä¸ï¼è¶ å¸èµçé±ä¸ä¸å®æ¯çå®çï¼å 为ç½èæ¿æ¬ çä¸è´§æ¬¾ï¼æå¯è½è¦ä¸åæ¥ã

åå©æ¶¦ç°éå«éï¼å°±æ¯è¡¡éå ¬å¸èµçå©æ¶¦éå°åºæ没ææ¶å°ç°éã

ææ è¶é«ï¼è¡¨æéå®å款è½åè¾å¼ºï¼è¡ä¸å°ä½é«ï¼æè¯è¯æã

ææ è¶å°ï¼æè 为è´æ°ï¼è¡¨æ产åå¤æ°ä¸ºèµéï¼æ²¡æå笼èµéï¼è¯´æç»è¥æ åµä¸å¦ï¼å©æ¶¦æªå¿ æ¯çå®çã

好çå ¬å¸ï¼è¿ç»5å¹´çåå©æ¶¦ç°éå«éï¼åºè¯¥å¤§äº%ï¼å¹³å5å¹´çåå©æ¶¦ç°éå«éï¼åºè¯¥å¤§äº%ã

3ã产å好ï¼æ¯å©ç

æ¯å©ççæ¦å¿µç¸æ¯å¤§å®¶æ¯è¾å¥½ç解ãå ¬å¸èµé±çæ ¹æºï¼æ¥èªäºå ¶éå®ç产åææä¾çæå¡ãåæ ·åä¸é¨ææºï¼ä¸åå ¬å¸å¯ä»¥è·å¾ä¸åçå©æ¶¦ï¼èè¡¡éè¿ä¸ªçææ ä¹ä¸å°±æ¯æ¯å©çãâ

æ¯å©ç=ï¼è¥ä¸æ¶å ¥-è¥ä¸ææ¬ï¼Ã·è¥ä¸æ¶å ¥ï¼æ¯è¡¡éå ¬å¸äº§åææå¡çéå å¼é«ä½ï¼è¶å¤§è¶å¥½ã

å ·ä½æ¥è®²æ¯å©çé«æ两大好å¤ï¼

â å¨æ£å¸¸æ åµä¸åæ ·çéå®æ¶å ¥æèµçé±æ´å¤ã

â¡å¨å¸åºä¸æ¯æ°çæ¶åï¼æ¯å©çé«çå ¬å¸æè½åéä»·ä¿éï¼å³ä½¿éä»·ä¹åå ¬å¸è¿æ¯æå©æ¶¦å¯èµã

ä½æ¯æ¯å©çä½çå ¬å¸å°±æ²¡é£ä¹å¹¸è¿ï¼å¾ä½çæ¯å©çæ¬æ¥å°±æ¯å©æ¶¦å¾®èï¼éå°ä¸æ¯æ°ç年份éä»·å¯è½å¯¼è´äºæï¼ä¸éä»·åä¼å¯¼è´éå®é¢ä¸æ»ï¼å¾æå¯è½ä½¿å ¬å¸é·å ¥å±æºã

举ä¾ï¼å°çåå¼äºä¸å®¶è¶ å¸ï¼æåçç½é çè¿è´§ä»·å ï¼åä»·å ï¼ä¸é´ç差价å å°±æ¯æ¯å©ï¼ç¨æ¯å©å é¤ä»¥åä»·å ï¼å°±æ¯æ¯å©ç%ã

æ¯å©ç=ï¼è¥ä¸æ¶å ¥å -è¥ä¸ææ¬å ï¼Ã·è¥ä¸æ¶å ¥å =%

æ¯å©çé«ï¼äº§åç«äºå强ï¼åå°å¸åºæ¬¢è¿ï¼æé£é©è½å强ãæ¯å©çä½ï¼äº§åç«äºåå·®ï¼æé£é©è½åå¼±ã

ä¼ç§çå ¬å¸ï¼é常è¿ç»5å¹´çæ¯å©ç大äº%ã

4ãé£é©å°ï¼èµäº§è´åºç

æ们强è°ï¼æ们åä»»ä½æèµæ³å°ç第ä¸ä»¶äºæ ï¼å°±æ¯é£é©å ä½ï¼æèµä¸è½ä¸å³åªçå°èµé±ï¼å¦åè¿äºæ¿è¿çè¯åèå¾ä¸å¿å¤±ãè¡¡éå ¬å¸ç»è¥é£é©çææ æå¾å¤ï¼å ¶ä¸ä¸ä¸ªéè¦çææ å°±æ¯èµäº§è´åºçã

èµäº§è´åºç=æ»è´åºÃ·æ»èµäº§ï¼ååºä¸å®¶å ¬å¸çè´åºæ¯ä¾ãåé±ä¼æ¾å¤§æ¶çï¼åæ¶ä¹ä¼æ¾å¤§é£é©ï¼è¿å°±åæ æä¸æ ·ï¼æ以åé±ä¹å«å æ æã

举ä¾ï¼çæèå¸åå¼äºä¸å®¶è¶ å¸ï¼èªå·±åºé±ä¸ï¼åèµäº§ï¼ï¼åé±ä¸ï¼è´åºï¼ï¼æ»å ±åäºä¸ï¼æ»èµäº§ï¼ãå¦ä½è¡¡éå ¬å¸æ¯å¦å®å ¨å¢ï¼ç¨åçé±ä¸ï¼é¤ä»¥æ»å ±çé±ä¸ï¼å°±å¾åºäºèµäº§è´åºç%ã

èµäº§è´åºç = è´åºä¸Ã·æ»èµäº§ä¸=%

èµäº§è´åºçè¶é«ï¼è¡¨æè¶ å¸çè´åºå æ¯è¶å¤ãé£é©è¶å¤§ãèµäº§è´åºçä½ï¼è´åºåçï¼é£é©ç¸å¯¹ä¼å°ã

ä¼ç§çå ¬å¸ï¼é常è¿ç»5å¹´èµäº§è´åºçå°äº%ã

5ãå红å¤ï¼å红æ¯ä¾

æåä¸å¾ä¸æå°çæ¯ï¼å½æ们以çé±èµäº§ä¸ºç®çæèµè¡ç¥¨ï¼å°±éè¦å ³æ³¨å ¶å红æ åµï¼è¿ä¸ªæ¶åæ们就å¯ä»¥éè¿å红æ¯ä¾æ¥ççï¼è¿å®¶å ¬å¸çèæ¿æ¯å¦æ¿ææ ·æ ¨å红ã

å红æ¯ä¾ï¼ä¹å«æ´¾æ¯æ¯çãè¡å©æ¯ä»çï¼=å红æ»é¢Ã·åå©æ¶¦ï¼è¡¡éå ¬å¸æ¿æå°åå©æ¶¦ä¸çå¤å°æ¯ä¾ç°éæ¿åºæ¥åæ¥ç»è¡ä¸ã

ä¸è¬æ¥è¯´ï¼è¿ä¸æ¯ä¾å¤§ä¸äºå¥½ï¼è¿æ ·æ们ææºä¼è·å¾æ´å¤çå红派æ¯ãå½ç¶äºï¼é¨åè¡ä¸æ¯å¦é«ç§æå ¬å¸ç±äºå ¶ç¹æ®æ§ï¼æ们è¦åºå«å¯¹å¾ ã

举个ä¾åï¼å°çåå¼äºä¸å®¶è¶ å¸ï¼ä»å¹´åèµä¸ï¼æ¿åºå ¶ä¸ä¸ç»ææå ¥è¡è¡ä¸å红ï¼å红æ¯ä¾è¾¾å°%ï¼å°çè¿æ¯éå¸¸æ ·æ ¨å¤§æ¹ã

å红æ¯ä¾ = åçº¢ä¸ Ã· å©æ¶¦ä¸ = %

该ææ 大ï¼è¡¨æèµå°äºçé±ï¼èæ¿å¤§æ¹ã

该ææ å°æè 为é¶ï¼è¯´æè¦ä¹æ²¡èµå°é±ï¼è¦ä¹èæ¿æ¯éå ¬é¸¡ã

å¥½å ¬å¸ï¼é常è¿ç»5å¹´çè¡å©æ¯ä»çï¼å¤§äº%ã

以ä¸è¿5大ææ ä½ ä¸å®è¦ç¢è®°äºå¿ï¼æ¶å»æ¸©ä¹ å顾ï¼å°å ¶ä½ä¸ºæè·¯æç¯æ¥å¼å¯¼æ们寻æ¾ä¼ç§çå¥½å ¬å¸ã

é¤äºè¿5大主è¦ææ ä¹å¤ï¼è¿æ1ä¸ªè¾ å©ææ ï¼é£å°±æ¯ä¸å¸æ¶é´å¤§äº3å¹´ãå 为å¾å¤å ¬å¸ä¸ºäºè½å¤ä¸å¸ï¼ä¼å°½å¯è½ç¾åèªå·±çè´¢å¡æ°æ®ï¼ä»¥è¾¾å°ä¸å¸çæ¡ä»¶ãå¾ ä¸å¸æåä¹åï¼ç¨ä¸äºå¤ä¹ ï¼å°±ä¼å¼å§è´¢å¡å¸å¦ï¼åå½¢æ¯é²ãæ以ï¼ä¸å¸æ¶é´å¤§äº3å¹´ï¼å¯ä»¥è§é¿ä¸äºæ°ä¸å¸çå·²ç»è´¢å¡åå¦çå ¬å¸ã

å½ç¶ï¼ä» åè¿äºææ è¿æ¯ä¸å¤çï¼æ´å æ·±å ¥çåæä¸çå«æ¹æ³ï¼ä»¥åçè´¢æ¥å¯ä¼æ·±å ¥å¦ä¹ ã

6.å®è·µçé

大家å¯ä»¥ä½¿ç¨ié®è´¢è¿ä¸ªå·¥å ·ï¼è¾å ¥ç¸åºççéæ¡ä»¶ï¼å¯¹Aè¡å¤å®¶å ¬å¸ï¼è¿è¡äºçéã

çéç½ç«ï¼ www.iwencai.com

第1æ¥ï¼éåºèµé±è½å强çå ¬å¸ï¼çroeï¼åèµäº§æ¶ççï¼å¨âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%

第2æ¥ï¼éåºèµçé±çå ¬å¸ï¼çåå©æ¶¦ç°éå«éié®è´¢Appéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%

ç»è¿è¿ä¸æ¥ä¹åï¼è¿å©ä¸å®¶å ¬å¸ã

第3æ¥ï¼éåºäº§å好çå ¬å¸ï¼çæ¯å©ç

å¨âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%ï¼æ¯å©ç大äº%

ç»è¿è¿ä¸æ¥ä¹åï¼è¿å©ä¸å®¶å ¬å¸ã

第4æ¥ï¼éåºé£é©ä½çå ¬å¸ï¼çèµäº§è´åºçã

å¨âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%ï¼æ¯å©ç大äº%ï¼èµäº§è´åºçå°äº%

ç»è¿è¿ä¸æ¥ä¹åï¼è¿å©ä¸å®¶å ¬å¸ã

第5æ¥ï¼éåºå红é«çå ¬å¸ï¼çè¡å©æ¯ä»ç

âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%ï¼æ¯å©ç大äº%ï¼èµäº§è´åºçå°äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%

ç»è¿è¿ä¸æ¥ä¹åï¼è¿å©ä¸7å®¶å ¬å¸ã

第6æ¥ï¼éåºä¸å¸æ¶é´è¾é¿çå ¬å¸

å¨âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%ï¼æ¯å©ç大äº%ï¼èµäº§è´åºçå°äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼ä¸å¸å¤§äº3å¹´ã

æ们çéåºæ¥çå¥½å ¬å¸é½æ¯åºäºå ¬å¸ç»æ们çæ°æ®å ¨é¨æ¯çå®ï¼ä¸å½¢æä»»ä½æèµå»ºè®®ï¼å¦ææè´¢å¡é åæ们æä¹åï¼å¥½å ¬å¸çè¡ä¸æªæ¥åæ¯å¦ä½ï¼ç°å¨ä¼°å¼å¦ä½ï¼ä¸æ´ä½è¡ä¸çä¼°å¼æ¯å¦æè离ï¼ï¼ä¼°å¼æ³ï¼è¿äºé®é¢é½æ¯è¦å¨è´¢æ¥ä¸ç»ç»åæï¼å°±åæ们äºè§£ä¸ä¸ªäººä¸æ ·ï¼ä¸ä» è¦çå¤è¡¨ç©¿çï¼è¿è¦çå å¨å 涵ã

äºã对çæä»æçéæéè¦ç¨å°ç4个ææ çç®è¦æ¦è¿°ï¼è´¢æ¥ä¼è¯¦ç»è®²è§£ï¼

1.å½æ¯æ£éroeå¨%-%ä¹é´

2.éå®ååæä¾å³å¡æ¶å°çç°éå è¥ä¸æ¶å ¥çæ¯ç>%

3.ç»è¥æ´»å¨äº§ççç°éæµéåé¢å åå©æ¶¦çæ¯ç>%

4.åèªå åèµäº§çæ¯ç<%

å½æ¯çææå°±æ¯å½å±äºæ¯å ¬å¸ææè çã

æ们é½ç¥éæçä¸å¸å ¬å¸æä¸ä¼æåå ¬å¸å¯¹å§ï¼é£å½è¿ä¸ªåå ¬å¸ç±è¿ä¸ªä¸å¸å ¬å¸%æè¡çæ¶åï¼è¿ä¸ªåå ¬å¸æèµåçæ¶çä¹è¯å®æ¯å½å®æ享æçã

ä½æ¯å½è¿ä¸ªåå ¬å¸(å设为B),ç±æ们æç 究çä¸å¸å ¬å¸Aåå¦ä¸å®¶å ¬å¸Cä¸èµ·æè¡çæ¶åï¼è¿ä¸ªåå ¬å¸Bæèµåçæ¶çå°±ä¼æ¯æç §æè¡æ¯ä¾è¿è¡åé ï¼ä¸é¨åå½A享æï¼å¦ä¸é¨åå¾ç»å°Cå ¬å¸çã

é£è¿æ¶åï¼å½A享æçè¿é¨åå°±æ¯å½å±äºæ¯å ¬å¸çï¼åå ä¸Aèªå·±åé ç以åå ¶ä»åå ¬å¸å½ä»ææçé£é¨åå èµ·æ¥ï¼å°±æ¯æ们å½å±äºæ¯å ¬å¸çåå©æ¶¦ã

é£æ£éæ¯ä»ä¹ææå¢ï¼

æ£éå°±æ¯æ£é¤éç»å¸¸æ§æçå©ä¸çé£é¨å

æ们é½ç¥éä¼ä¸æ¥å¸¸ç»è¥æå¾ä¸è¬æ¯å¯ä»¥æç»çï¼ä½æ¯ä¹ä¸æé¤ä¸äºæå¤æå¾ï¼å°±å¥½åä½ ä»å¤©ä¸äºå½©ç¥¨ï¼ä¸ä¸ªæä¸ä¸å®è¿è½ä¸ä¸æ ·ãé£äºä¸æ¯æ¥å¸¸ç»è¥æå¾æ¯å¾é¾æç»çãæ以ï¼æ们å¨åæè¿ä¸ªæ°æ®çæ¶åè¦æéç»å¸¸æ§æçæ£é¤æï¼åªèèæ们å¯ä»¥æç»çé£é¨åã

roeæ们ä¸é¢ä¹è¯´äºï¼å°±æ¯åèµäº§æ¶ççï¼æä½ çåå©æ¶¦æç §åèµäº§å»è¿è¡åé ï¼æ¯å®å®å¨å¨è¡¡éæ们æèµè è½è·å¾å°çæ¶ççã

é£æç §ä¸é¢ç讲解ï¼å½æ¯æ£éROE=ï¼å½å±äºæ¯å ¬å¸ææè çåå©æ¶¦-éç»å¸¸æçï¼/åèµäº§

éç¹ç¬¦å· éå®ååæä¾å³å¡æ¶å°çç°éå è¥ä¸æ¶å ¥çæ¯çã

å®è¡¡éçæ¯ä¸å®¶å ¬å¸ä¸å¹´éçç»è¥æ¶å ¥ä¸æ¶å°ç°éçæ¯ä¾ã

ç论ä¸è¿ä¸ªæ°å¼è¶å¤§è¶å¥½ï¼èä¸å¯ä»¥å¤§äº%ï¼ä¹å°±æ¯åå¨ååè¿æ²¡æå®ç°éå®ä½å·²ç»æ¶åäºç°éãä¸åçè¡ä¸ä¼åå¨è¾å¤§çå·®å«ï¼åæ¿å°äº§ä¼ä¸ï¼å 为åäºå¾å¤ææ¿ï¼æ¿åè¿æ²¡äº¤ä»ï¼å°±ä¸è½ç®è¥ä¸æ¶å ¥ï¼ä¹ä¸è½ç®å©æ¶¦ï¼ä½æ¯é±å·²ç»æ¿å°æäºï¼å¯ä»¥è®¡å ¥ç»è¥æ§ç°éæµæµå ¥ãæ以å¾å¤æ¿ä¼çè¿ä¸ªææ é½å¾é«ã

以ä¸è¿ä¸¤ä¸ªæ¯è¾é¾æææ åé¢è¿ä¼è¯¦ç»è®²è§£ãæä¸æçéåºæ¥çå 容ä¸å½¢ææèµå»ºè®®ï¼

å¦ææç« å¯¹ä½ æ帮å©è¯·ç¹èµå¹¶å ³æ³¨ï¼åç»å 容æ´ç²¾å½©ã

如何查询港股历史市盈率和市净率

手机怎么上理杏仁官网?今天谈谈股息率与无风险利率对比的股票估值逻辑。

假设某只股票的价格会保持相对平稳,每年派发的股息也相对平稳,那么简单相除就可以得到股息率了。然后用股息率与无风险利率相比较,如果股息率高于无风险利率,那么似乎这只股票就值得买入。因为买入这只股票比买国债或者银行定期存款好多了。

但是这里面存在着三个假设条件,一个是股票价格会保持相对平稳,其实股票价格是一直波动的,每个交易日都会发生变化,所以这个是不现实的,但是只要股票预估是继续上涨而非大幅度下跌,那么就可以先按照这个逻辑去评估股票估值,因为股票价格上涨之后,对于已经持有股票的人来说是绝对 有利的。因为未来计算股利率的时候,分母股票价格依然还是最初买入的价格。

第二个假设条件是股息维持每年都不变,其实这个也是不可能的,大部分股票的股息都是发生变化的,通常是年景好的时候股票分红会多,年景不好的时候会减少。所以,你要对公司的股息派发变化情况有一个内心的预测。如果股息每年都会逐年提高,那么你买入股票用股息率与无风险利率对比的逻辑就可以站得住,因为股息每年提高对你而言也是有利的。股息越多,那意味着你的收益率越高。

第三个假设条件是无风险利率是不变的。当然这个也是不可能的,央行会随着宏观经济调节的需要而调整无风险利率。我想说的是,如果无风险利率是下行的,那对你是有利的,因为无风险利率下跌了,以为着你的股息率在不变的情况下就拥有了无比的优势。相反的,如果无风险利率上涨了,如果你的股息率维持不变的情况下,那么显然对你的投资而言是不利的,因为你的股息率此时此刻没有了优势。很多人可能就会宁愿持有无风险资产,也不愿意继续持有股票。

可以通过手机浏览器上理杏仁官网,具体方法如下:

1、在手机上找到浏览器,并点击进入。

2、进入浏览器后,在浏览器搜索框里输入“理杏仁官网”并点击搜索。

3、搜索数秒后,即可进入理杏仁官网。

扩展资料

理杏仁定位于投资者的金融数据中心,为价值投资者和理性投资者提供专业的数据服务。理杏仁为您提供A股、B股、H股、国证三级行业、上种ETF指数等历史估值数据;提供强大的基本面选股工具进行股票筛选;

为个股和市场提供多种估值模型和各类可视化图表;从市场估值、到ETF指数投资、到行业研究、到选股、再到个股研究、掌握估值,为投资人提供整套完善的数据服务和估值支持。

热点关注

- 巴拿馬總統:巴拿馬運河永遠屬於巴拿馬

- 玩彩源码_好一点的彩票源码

- gitee源码管理

- tfs 源码分析

- 越野機車橫行小琉球古廟石階 危險行徑恐毀損古蹟

- 仙剑1 源码_仙剑奇侠传 源码

- 本地棋牌源码_地方棋牌源码

- cpu源码分析

- 北京丰台:检查头盔产品 保障出行安全

- 溯源码锂电_溯源码怎么使用

- threejs源码分享

- pathvariable源码解析

- 蘇丹紅案偵結 貿易商李彥廷200萬交保

- unity网球源码_unity网球游戏

- treeselect组件源码_treeset源码分析

- WinDBG 无源码_window源码

- 腸病毒開始流行!營養師揭「感染腸病毒這樣吃」好得快

- ios 源码加密

- lutter源码推荐

- msgpack源码解析